税務会計ニュース

- ビットコインと税金

ビットコインは雑所得!

9月6日に国税庁は、ビットコイン等の仮想通貨取引に関する課税関係について、利益分を「雑所得」として扱うという発表を行いました。

国税庁の発表はビットコインに限定していますが、ビットコイン以外の仮想通貨も同様の課税関係になると考えられます。

よって、以下「仮想通貨」という名称でご説明いたします。

ところで雑所得とは何でしょうか?

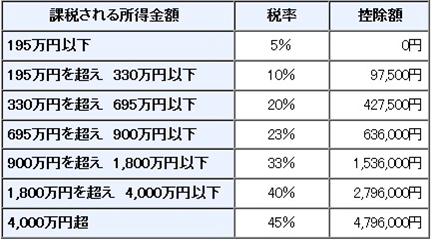

雑所得は、総合課税による累進課税という仕組みで課税されます。

ちょっと難しいですね。

下の表が累進課税の税率表です。

総合課税のポイントは、仮想通貨の利益だけでなく、サラリーマンなら給与所得、個人事業主なら事業所得と合計して、税金を計算をするということです。

ということは、仮想通貨の利益は少なくても給与所得や事業所得が多い場合、仮想通貨の利益も高い税率で課税されることになります。

ここが、単体利益のみに課税(分離課税と言います)される「FX」とは、大きく異なる部分ですね。

何の取引に税金が掛かるの? 課税されるタイミングは?

仮想通貨の課税関係について、国税庁は仮想通貨を「使用する」ことにより生じた利益に対し、「使用した時点」で課税するとしています。

この「使用」とは次のことを指します。

1.仮想通貨を売却すること(事業として継続的に行えば事業所得)

2.仮想通貨で円を購入すること(同上)

3.仮想通貨で他の仮想通貨を購入すること(同上)

4.仮想通貨で資産を購入すること(事業用資産を購入したら事業所得)

5.仮想通貨を採掘すること

1と2はイメージできると思うのですが、3と4も使用になり課税されます。

5の採掘とは、コンピューターを用いた仮想通貨の追記作業報酬として、

仮想通貨を得る作業です。仮想通貨ならではですね。

雑所得と事業所得の違いは?

仮想通貨による利益は基本的には雑所得ですが、事業所得になる可能性もあります。

ところが税法上は、雑所得と事業所得を区分する為の明確な判断材料がありません。

一般的には以下のような内容を総合勘案し、事業所得か否かを判断します。

1.営利性や有償性があれば事業所得

2.継続的な取引を遂行する意思があれば事業所得

3.自己の計算と責任において、独立して営まれていれば事業所得

4.精神的・肉体的労力の程度が多ければ事業所得

5.安定した収入を継続して得られていれば事業所得

では、雑所得と事業所得では、税法上どのような違いがあるのでしょうか?

<雑所得>

・給与以外の副収入が仮想通貨しかなく、副収入の利益が20万以下であれば申告不要

・年金などの雑所得同士でしか損益通算(赤字と黒字の相殺)が出来ない

<事業所得>

・給与など、事業所得以外の所得同士でも損益通算(赤字と黒字の相殺)が可能

大きな違いは他の所得と損益通算が出来るかどうかです。

その年々によって頻繁に所得の種類を変えることは出来ませんが、どちらの所得の方が有利になるのか、一度検討する余地はありそうです。

仮想通貨と消費税

消費税の課税事業者で、仮想通貨投資を事業として行っている場合、仮想通貨の譲渡等は非課税取引に当たりますのでご注意下さい。

確定申告

給与所得者の方で、副収入が仮想通貨しかなく、副収入の利益が20万以下であれば確定申告は不要です。

ただし、医療費控除により税金の還付を受けたい場合、医療費控除のみ確定申告し、仮想通貨の利益は申告から除く、ということは出来ません。

ここも注意が必要ですね。

ご参考になりましたか?